こんにちは。きむ公です。

2020年の株式市場はお世辞にも好調な滑り出しとは言い難いです。

決定的なのはコロナウイルスで、世界中の株式指数を下落させました。

混乱の中、コロナウィルスの大流行きっかけに世界が本格的な景気後退に入るという見方も出てきました。

株式市場がもし暴落してしまえば、今大きな買いを入れている当然投資家は大きな損失を被る事になります。

一方で、暴落した後の底でアクセルを踏むことができれば、長期的には莫大なリターンを期待することも可能です。

もちろん、景気後退による暴落のタイミングを完全に予想することは誰にもできません。

しかし、少しでも正確に暴落の気配を察知すべく今回の記事では株式市場暴落に関する懸念材料と楽観材料をまとめてみました。

皆様の投資判断の参考になると幸いです。

目次

株式市場暴落の懸念材料

まずは悪材料から見ていきましょう。コロナウイルスの大流行

2020年株式市場暴落の懸念材料としてまず挙げられるのがコロナウイルスです。1月に中国武漢で発生した新型ウィルスによる肺炎は、想定以上の広がりを見せています。

これを受けて、日本やアメリカの株価指数も大きく下落しました。

さらに外出を控える風潮が広まり、消費がかなり落ち込んだと懸念されます。

特に、小売業や航空会社への打撃は非常に大きいものでした。

過去の例では伝染病流行の株価下落は比較的早期に回復した

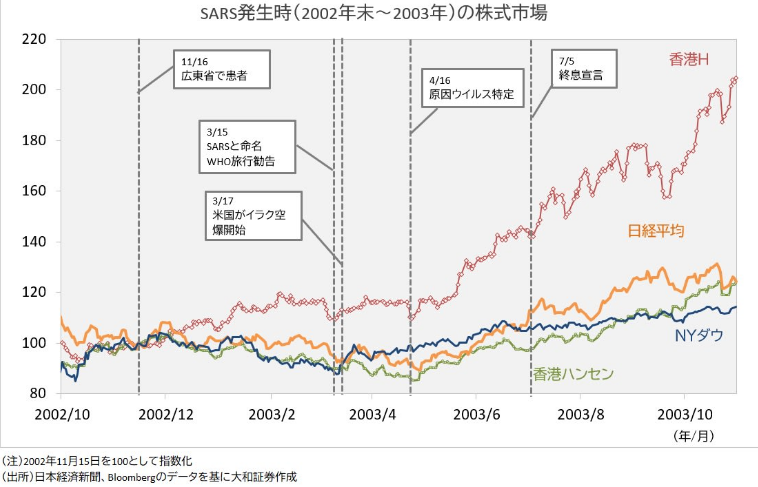

もっとも、過去の同様の伝染病の例では株価下落は早期に回復しています。類似事例としてSARSやエボラ出血熱の流行があげられますが、いずれも下落開始から数か月で底を打っています。

2020年再び逆イールドが発生している

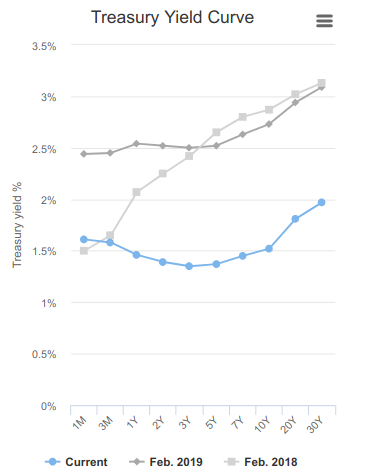

もう一つの投資家の懸念は逆イールドです。逆イールドとは米国債の長期と短期債の金利が逆転することです。

通常は長期の国債であればあるほど、金利が高いものですがこれが逆になっているのですね。

この逆イールド、景気後退の前兆として非常に不吉なものと受け止められています。

2019年に続き2020年でも逆イールドが発生しています。

また過去にもいわゆる「ダマシ」はあり、逆イールドが発生したら必ず景気後退が発生するわけでもありません。

アメリカの自動車ローンの延滞者増加

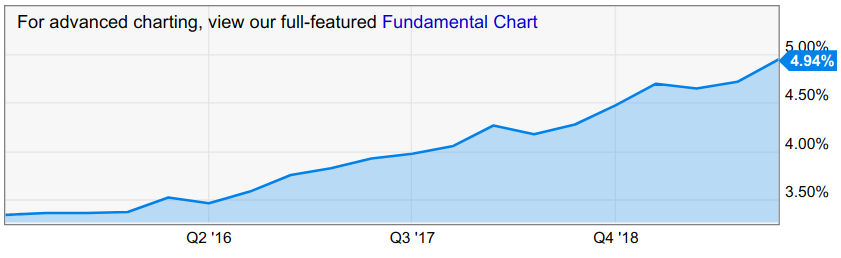

最近アメリカでは自動車ローンを延滞する人が非常に増えています。アメリカでは自動車通勤は非常にポピュラーです。

多くの人が車を使い、そして自動車ローンは優先的に返済されるローンとして知られています。

アメリカ人が自動車ローンを延滞するということは、それだけ家計が厳しくなっていることの表れではないかという見方ができるのです。

米総合購買担当者景気指数(PMI)の悪化

2月21日に発表されたPMI指数は49.6と、50を割り込みました。PMI指数は、企業の担当者に、生産や新規受注、購買数量などをアンケート調査した結果を元に算出した指数です。

このPMI指数が50を下回れば景況感悪化となります。

これはコロナウイルスの新型肺炎が企業業績に影響を及ぼしていることの反映と見る向きもあります。

実際このニュースが出た後、NYダウは大きく下げ前日比-228ドルでクローズしました。

株式市場のポジティブ要素

現在の株式市場に色々な不安要素があるのわかりました。ではポジティブな要素としてはどういうものがあるのでしょう。

こちらも順に見ていきます。

住宅ローンの延滞が減少

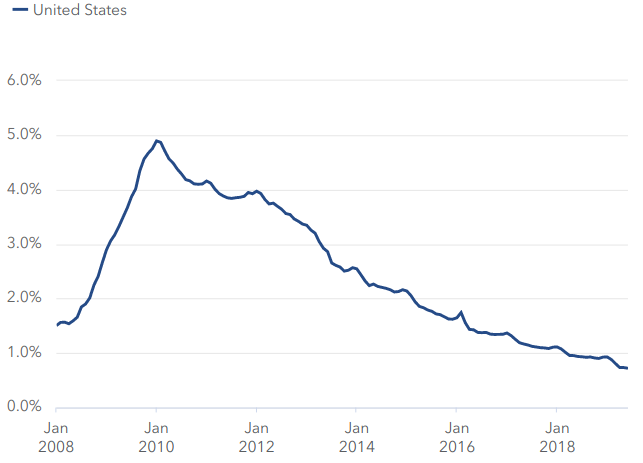

現在のアメリカで住宅ローンの返済を90日以上延滞する人数は、ここ10年くらいで見ても最低水準です。

なので自動車ローンが払えないのは、家計がギリギリだからではなく単に住宅ローンが優先的に返済されているから、と見ることもできます。

消費者信頼感指数良好

2020年1月時点で米国の消費者信頼感指数は良好な水準を保っています。消費者信頼感指数とは米国の民間調査会社が毎月、 現在の景気や6ヵ月後の景気の見通しについて5000世帯を対象にアンケート調査して算出しているものです。

個人消費の先行指標として使用されることが多いです。

1月の消費者信頼感指数は 131.6と市場予想を大幅に上回りました。 これは5カ月ぶりの高い水準です。 (参考)

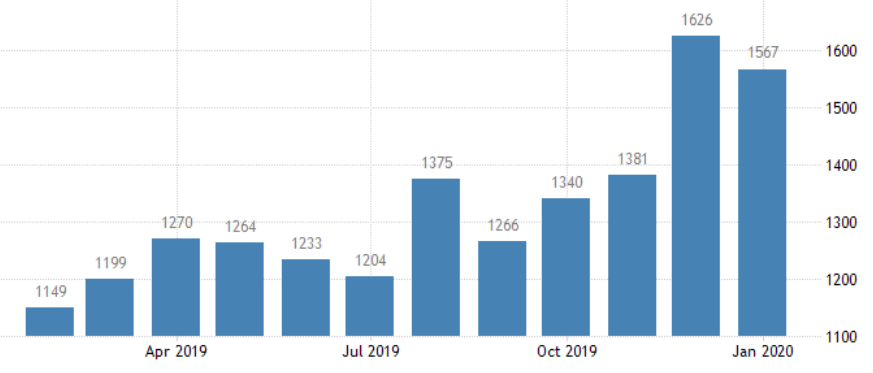

新設住宅着工件数良好

また米国では新規住宅の着工件数が高い水準にあります。

この他、家具や家電、自動車などの個人消費の増加にも連動すると期待できる指数です。

この新設住宅着工件数が直近で良好な数字をマークしてるというのは好材料と言って良いでしょう。

結局今買うべきか否か〜僕の結論〜

このように市場には悪材料も好材料も両方存在しています。確実に2020年中にリセッションが来るとは言い難い一方で、今投資しておけば安心ということも全くありません。

確かに今投資をすることによって、暴落によって大きな損失を被る可能性はあります。

その一方、投資を控えて景気後退が来なかった場合、機会損失を受容するはめになってしまいます。

そこで僕個人としては、あくまでも今まで通りの方針を貫いていこうと思います。

つまり、キャッシュポジションを残しつつ長期的に有望だと思える企業にコツコツ投資していくということです。

これであれば暴落が来れば残しておいたキャッシュで優良銘柄を安値で買うことができますし、暴落が来なくてもある程度の株数を確保しておくことができます。

具体的に僕が投資している銘柄や、相場の状況などはこのブログのほか YouTube でも解説していくつもりです。

Googleアカウントお持ちの方は YouTube チャンネル登録しておいていただけるといち早く情報をお届けできるかと思います。

ではまた次の記事でお会いしましょう。

ちなみに今回の記事の動画版はこちら。

【一部参考にした動画】

コメントを残す