こんにちは。きむ公です。

今回は今話題のソフトバンクグループの問題が、小学生でもまるっと理解できる解説記事です。

投資や経済の前提知識は無しでOKです。

最近、ソフトバンクが倒産するのではないかとか、ビジョンファンドはとにかくヤバイなどなど ソフトバンクに関する言説・噂話が溢れかえっています。

一体、ソフトバンクの何がそんなに「ヤバイ」のでしょうか。

目次

事の発端〜ソフトバンクビジョンファンドとは〜

現在のソフトバンクグループの問題を理解するにはまずソフトバンクビジョンファンドのことを理解しないといけません。ソフトバンクビジョンファンドとはソフトバンクグループが運営する投資ファンドです。

SoftBank って携帯電話のイメージしかなかったけど投資もしてたのか!

一般的に有名なのは、携帯電話のソフトバンクの方ですよね。

しかし、今話題になっているソフトバンクグループは、携帯電話のソフトバンクとは別会社です。

ソフトバンクグループは通信キャリアのソフトバンクの親会社で、その本業は投資です。

そしてその事業の中核に据えられたのが、問題のソフトバンクビジョンファンドなのです。

中心人物はもちろんソフトバンクグループのCEO・孫正義氏です。

ソフトバンクビジョンファンド(以下 SVF)はAIをはじめとする革新的なハイテクサービスを提供する企業に投資することを目的として結成されました。

孫氏は、これからの時代はAIが世界を変えていくという確信を持っていました。

彼はさっそくAI関連を始めとした「イケてる」ハイテク企業に投資をすべく、ソフトバンクG内外から資金をかき集めたのです。

SVFの特徴は何と言っても規模が大きいことです。

SVFは10兆円規模のファンドとして組成されましたが、ソフトバンクG以外の法人も大金を出しています。

アラブのムバダラ開発公社や、Appleやシャープなどが参画したことで話題になりました。

ちなみに、ソフトバンクグループの出資額は280億ドルとなっています。

WeWorkやUberなどの「イケてる」企業に資金を大量に投入した

大量の資金を集めたSVFは一体どんな企業に投資したのでしょうか。 なんといってもここが重要です。 集めた巨額の資金を増やすことができるかどうかは投資先の企業の事業の成否に懸かっています。 世間の注目が一挙に集まりました。 SVFの投資先は例えば次のような企業達でした。SVFが投資した企業(一部)

WeWork( ウィーカンパニー)・・・ シェアオフィス業Uber・・・配車アプリ

OYO・・・ホテル予約サービス

Slack・・・ビジネスチャット

Brain Corporation・・・AI 自律走行

まだ始まったばかりの小さな未上場企業にも積極的に投資したことが話題にもなりました。

この手の投資は先行きの見えない企業に資金をつぎ込むというリスクはあるものの、 その企業が首尾よく株式公開(IPO)にこぎつければ莫大なリターンを得ることができます。

しかし、現実は残酷でした。

WeWorkのIPO失敗

SVFが投資を始めてからしばらくして、期待の星だったWeWorkのビジネスが全くキャッシュを産んでいないことが明るみになってきました。運営主体のウィーカンパニーは自分たちのビジネスは不動産業とテクノロジーが融合した革新的なものだと主張しました。

が、数字を見れば彼らのビジネスは2050億もの赤字を垂れ流しているだけのものに過ぎませんでした。

これを受けて

ウィーワークは単なる低収益のオフィスの又貸し事業にすぎないのでは

しかも創業者のアダムニューマン氏が 会社の金を使い込んで個人的な不動産を購入したり、挙句の果にはマリファナパーティーを開くなどの奇行に及んだこともあり、IPOは失敗に終わりました。

その他にもペットの散歩代行事業「ワグ」からも結局投資資金を引き上げ撤退するなど SVFの雲行きが一気に怪しくなりました。

世間の期待を一心に受けたSVF。

しかし蓋を開けてみれば2019年第2クォーターのSVF事業は9703億円もの赤字になってしまいました。

当然、SVFに出資してきた法人やソフトバンクグループの株主は激怒します。

孫正義氏はソフトバンクグループの赤字は気にする必要がないと主張

このようにソフトバンクグループはSVFの失敗により苦境に立たされることになってしまいました。しかし孫正義氏はこう言います。

「ソフトバンクグループの決算における赤字は忘れてもいい数字だ」

と。

株式会社は利益を出して株主に貢献することが使命のはずです。

それなのに赤字を無視してもいいとは一体どういうロジックなのでしょうか。

これを理解するにはソフトバンクグループの最も成功した投資について説明しておく必要があります。

ソフトバンクグループの最も成功した投資、それは中国のアリババグループに他なりません。

アリババグループは中国最大手の EC サービスを展開する企業です。

また最近ではクラウドサービスでも存在感を増しています。

中国のアマゾンといえばイメージしやすいでしょう。

実は孫正義氏とソフトバンクグループは早い段階でこのアリババに投資していたのです。

彼らが投資した20億円はアリババの IPO によって5兆円にまで膨れ上がりました。

しかし話をややこしくしているのは、アリババへの投資はSVFを通じて行われたものではないということです。

実はこれは会計上、大きな問題なのです。

SVF事業を通じずに行なったアリババへの投資でどれだけ利益を上げようと、それはソフトバンクグループの営業利益に全く計上されないのです。

これには違和感を覚える人も多いかも知れません。

ソフトバンクグループは投資を事業として行う会社なので、どんな形であれ投資によって得た利益は計上すべきような気もします。

しかし会計のルールではアリババから得た利益は全く計上できないことになっています。

つまり、SVFで出した損は計上するけども、アリババで出た利益は一切加算されないという事態になっています。

孫正義氏がソフトバンクグループの会計上の利益は意味をなさないと言うのはこれが根拠なのです。

ソフトバンクグループの株は大幅に過小評価されている?

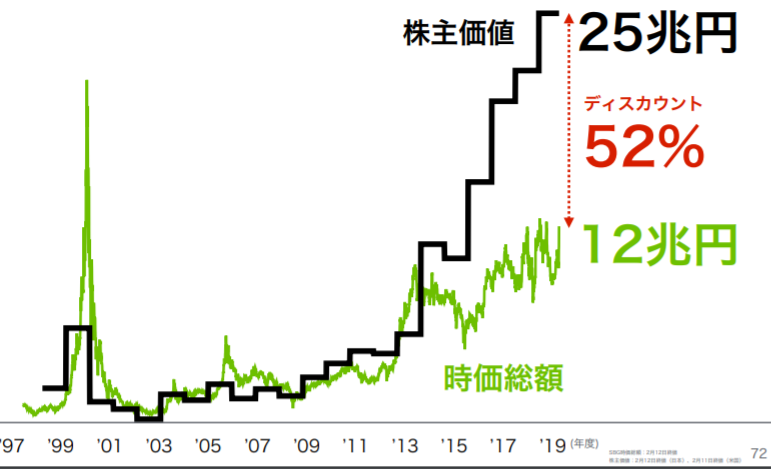

孫正義氏はこう主張します。ソフトバンクグループが会計上のルールにより、実際よりも儲かっていないように見えている

これが理由で同社が株式市場で過小評価されている

と。

孫氏によるとソフトバンクグループの株は本来の価値の半分以下の値段しかついていないというのです。

確かにアリババの儲けは会計上計上されていないが、だからといってビジョンファンドの失敗が正当化されるものではない。

ビジョンファンドが抱える未上場銘柄の価値の評価額だって怪しいものじゃないか。

株式市場がそう簡単にソフトバンクG株の評価を誤るはずはない。

ビジョンファンドが投資した企業の情報をもっと公開するべきだ。

こう考える人もたくさんいます。

ビジョンファンドが投資した会社の中に第二第三のWeWorkがいないとも限らないですよね。

不安になるのももっともだと思います。

混乱の中でエリオットマネジメントがやってきた

状況は混乱していますが、最近さらに不穏なニュースが入ってきました。なんとアメリカの有名なヘッジファンドがソフトバンクグループの株を大量に取得したというのです。

そのファンドというのがエリオットマネジメントです。

エリオットマネジメントは訴訟型ファンドとして知られます。

エリオットマネジメントは破綻した国家の国債を買い取って世界各地で訴訟を起こしまくります。

そしてその国の資産を差し押さえることで莫大なリターンをあげてきました。

このファンドは、ソフトバンクが保有するアリババなどの株の資産価値とソフトバンクグループの株価がずれていることに目をつけているようです。

アリババの株を売却して、ソフトバンクグループに自社株買いをすることを要求しています。

この辺は投資をしている人でないと分かりにくいかもしれませんが、要するにソフトバンクグループに対して全力を出して自社の株価を吊り上げるように動けと命令しているようなものです。

孫正義氏はこれに対して「自社株買い自体は悪い行為ではないが、アリババの売却に対しては慎重になるべきだ」というコメントをしています。

エリオットマネジメントの行動が実を結ぶかは今はまだ分かりません。

しかし彼らの目論見が上手くいけばソフトバンクグループの株は確かに短期で大きく値上がりする可能性もあります。

リスクを伴うので必ずしも推奨はしませんがココが儲ける機会だと見るならソフトバンクグループ株を買ってみるのもありかもしれません。

だいたいここまでが最近のソフトバンク問題の概要です。

いずれにせよ、まだまだこの企業からは目が離せませんね。

今後もブログやYouTubeでソフトバンクグループの解説を行っていきたいと思います。

(動画解説はこちら)